Tasas continúan al alza: ¿qué implica para la renta fija latinoamericana?

Estamos experimentando niveles de precios no vistos en años, dado el incremento de los energéticos, la presión en los alimentos y los choques de oferta ante el prolongado conflicto entre Rusia y Ucrania y los confinamientos de China, que siguen afectando las cadenas de abastecimiento.

Con esto, la inflación continúa presionando al alza a nivel global, marcando un endurecimiento de las políticas monetarias para los países tanto desarrollados como emergentes, pese a la desaceleración económica en varias economías.

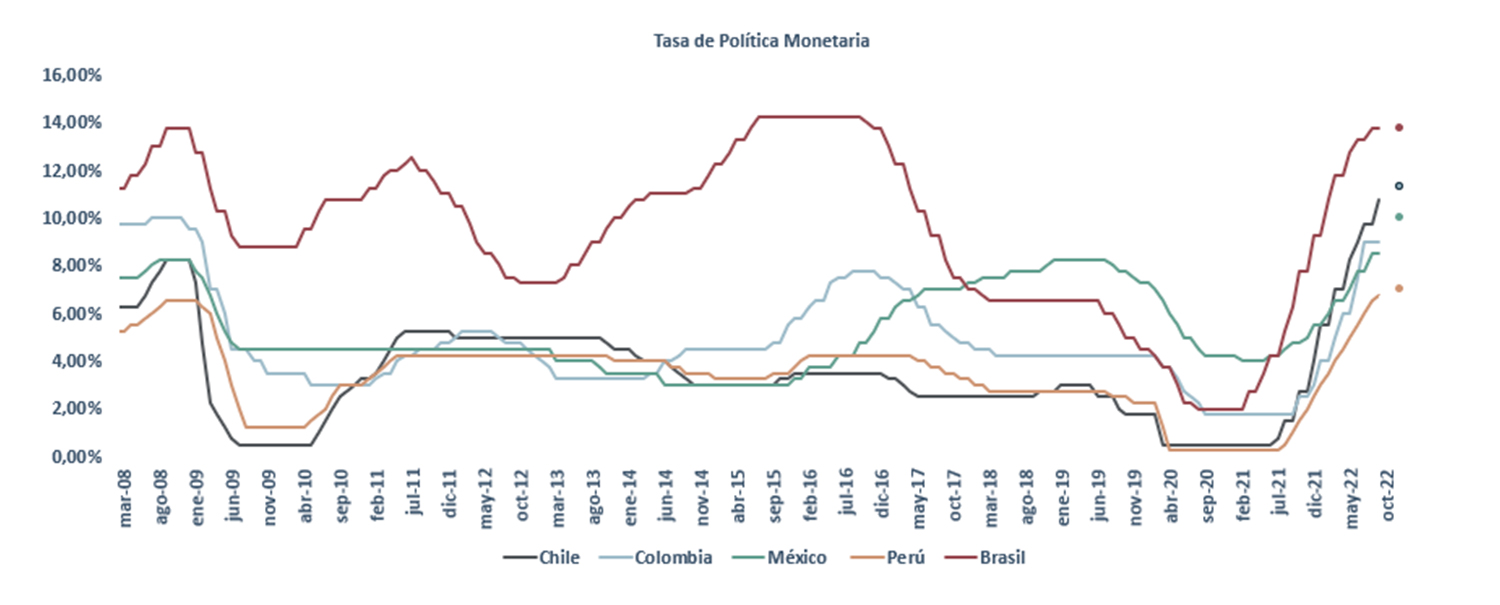

Dentro de los más recientes movimientos, la FED anunció de nuevo un incremento de 75 pbs para su tasa de referencia el pasado 21 de septiembre, un movimiento que aunque ya se encontraba descontado en el mercado, podría imprimirle mayores presiones a la renta fija, no sólo de Estados Unidos sino también de los demás mercados, como hoja de ruta en su objetivo común de frenar la inflación.

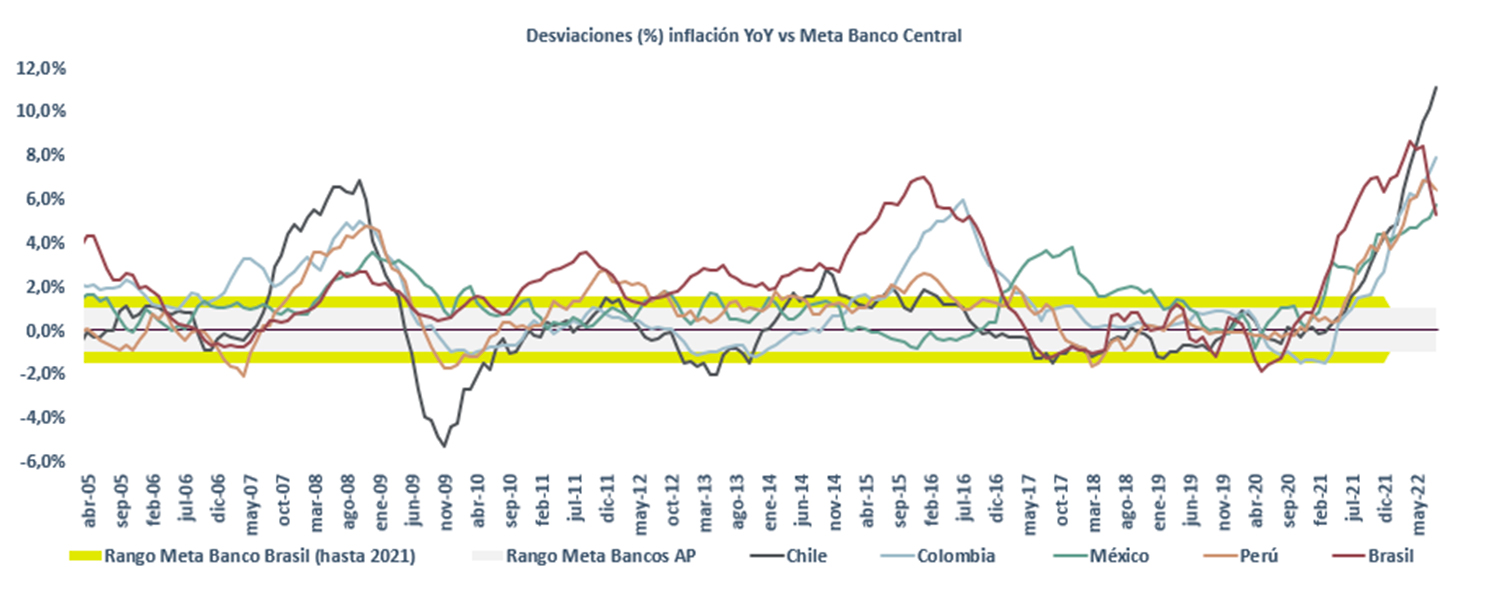

Si evaluamos el recorrido de la política monetaria de los países de Latinoamérica, evidenciamos que para todos, a excepción de Brasil se espera una tendencia alcista para los próximos meses, teniendo en cuenta el comportamiento de sus precios, que sólo han empezado a ceder terreno en Brasil, cuando registró en agosto una inflación de 8.8%, 1.3% por debajo del mes anterior, y en Perú en menor proporción.

Esto contrasta con la desviación de la inflación en los diferentes países, respecto a los objetivos de sus bancos centrales.

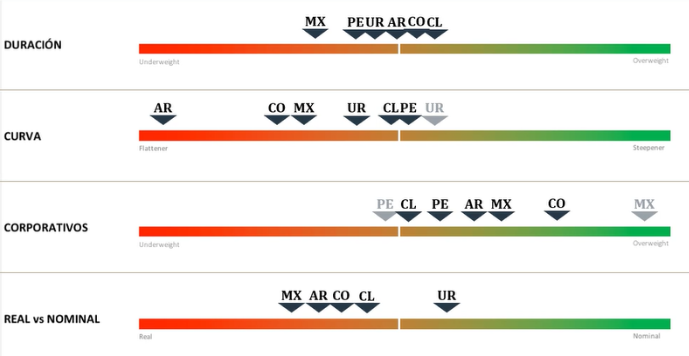

En medio de este contexto y comprendiendo las particularidades de cada uno de los países de la región, nuestro posicionamiento en renta fija se resume en el siguiente gráfico y se detalla más adelante teniendo en cuenta los diferentes eventos en cada uno de los países:

- México

Las curvas nominales y reales reportaron subidas generalizadas durante el último mes, en el primer caso de 48 puntos base de incremento, mientras que los bonos ligados a la inflación tuvieron subidas de 18 puntos básicos, en ambos casos las mayores alzas se dieron en los nodos medios y cortos.

Ante un mayor devengo, y niveles de inflación sin claro cambio de tendencia, en SURA Investment Management mantenemos el posicionamiento que sobrepondera tasas reales sobre las tasas nominales. En el mediano plazo, esperamos curvas planas (o invertidas), manteniendo una sub ponderación en duración, ante la volatilidad de la curva local y la baja liquidez.

- Chile

La importante salida de flujos de la renta fija de la parte media y larga generó aumentos en las tasas en UF, llevando a rentabilidades negativas, es por esto que, ante la incertidumbre que se espera para los próximos periodos, frente al proceso para un segundo texto de la Nueva Constitución, mantenemos la postura neutral en curva, mientra que seguimos con una visión constructiva en corporativos y en tasas reales, por encima de las tasas nominales.

Otro evento que podría generar ruido es la baja en la calificación crediticia por parte de Moodys, pasando de A2 a A1, aunque ya había pasado con otras calificadoras, seguiremos monitoreando su impacto.

- Perú

Hemos cambiado nuestro posicionamiento a estar neutrales en duración, de acuerdo a la nueva data de inflación, que nos da indicios de estar cerca al pico de tasas altas en la renta fija, por lo cual consideramos importante aprovechar algunas oportunidades puntuales de duraciones más largas.

Esto a pesar de los próximos retiros de las AFPs, pues se estima que estos retiros no sean tan materiales para la curva soberana. De acuerdo a la data de inflación, es posible que poco a poco la curva se empiece a apreciar por mayores flujos de compra.

- Colombia

El spread de la curva soberana en comparación con la curva corporativa continúa en niveles históricamente altos y se sigue ampliando como consecuencia de una baja liquidez en el mercado secundario que limita el espacio de valorización. Además, observamos captaciones primarias a tasas cada vez más agresivas por parte de las instituciones financieras para ajustar su coeficiente de fondeo estable neto.

Continuamos a favor de un aplanamiento de la curva soberana, a través de una marcada depreciación de la parte corta y estabilidad o apreciación en los nodos más largos de la curva, mientras que en duración, permanecemos neutrales con un sesgo a favor de incrementarla gradualmente para sacarle provecho a los aplanamientos esperados de las curvas. No obstante, seguimos cautelosos dada la alta volatilidad que se ha presentado durante los últimos días ante los posibles efectos económicos provenientes de la Reforma Tributaria presentada.

Leer también: Perspectivas de inversión para Colombia ante futura Reforma tributaria

- Uruguay

Si bien las curvas ya contemplan subidas adicionales de la tasa de política monetaria y que éstas podrían darse a un ritmo quizás más lento, estimamos que será más sostenido y que finalmente el ciclo terminará en una tasa mayor a lo que hoy descuenta el mercado.

En línea con esta visión, a lo que se agrega un elevado clima de incertidumbre geopolítica, nuestra preferencia de duración se mantiene entre neutral y subponderar. Las tasas reales de corto plazo podrían verse presionadas ante cualquier sorpresa positiva y la estacionalidad de la inflación. Ante este hecho, a diferencia de los otros países, mantenemos la preferencia por los activos de tasa nominal de corto plazo.

Escucha también nuestro podcast: ¿Cuándo tomar posición en renta fija?

En medio de este contexto inflacionario prolongado, seguimos volcados a las tasas reales por encima de las nominales, y aunque aún no estamos overweight en duraciones, en algunos países ya estamos neutrales.

En SURA Investment Management, aunque esperamos que la inflación continúe alta, creemos que las curvas estructurales pensadas para portafolios de largo plazo, son atractivas y tienen valor, especialmente en los nodos entre los 3 y 5 años.

Por otra parte, en medio de un ciclo de desaceleración económica combinado con alza de tasas, será importante la renta fija como refugio ante las volatilidades que pueda seguir presentando el mercado.