Perspectivas de inversión 2023

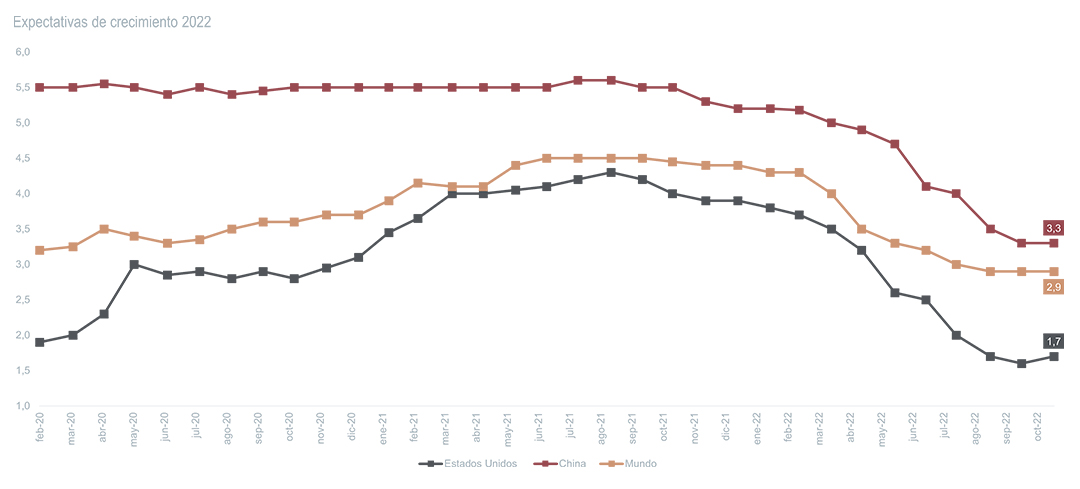

A principios de 2022 empezamos con perspectivas favorables en el crecimiento económico, especialmente en Estados Unidos y los países desarrollados, como continuidad de la recuperación que vivimos en el 2021, luego de la pandemia.

Sin embargo, sucesos inesperados como la guerra entre Rusia y Ucrania y la permanencia de las disrupciones en las cadenas de suministro, ante una política de Cero Covid en China, fueron diluyendo la idea de una inflación transitoria y nos llevaron a una corrección importante en las expectativas de crecimiento.

Leer también artículo China: entre el control de contagios y su reactivación económica

Es por esto que frente al 2023, esperamos una contracción global inducida por los bancos centrales, en su lucha por frenar los niveles históricos de inflación alcanzados tanto en emergentes como en desarrollados.

En la siguiente gráfica, vemos el recorte de las expectativas de crecimiento entre diciembre de 2021 y diciembre de 2022 para Estados Unidos, China y a nivel global.

¿Qué esperamos respecto a las políticas monetarias de los bancos centrales?

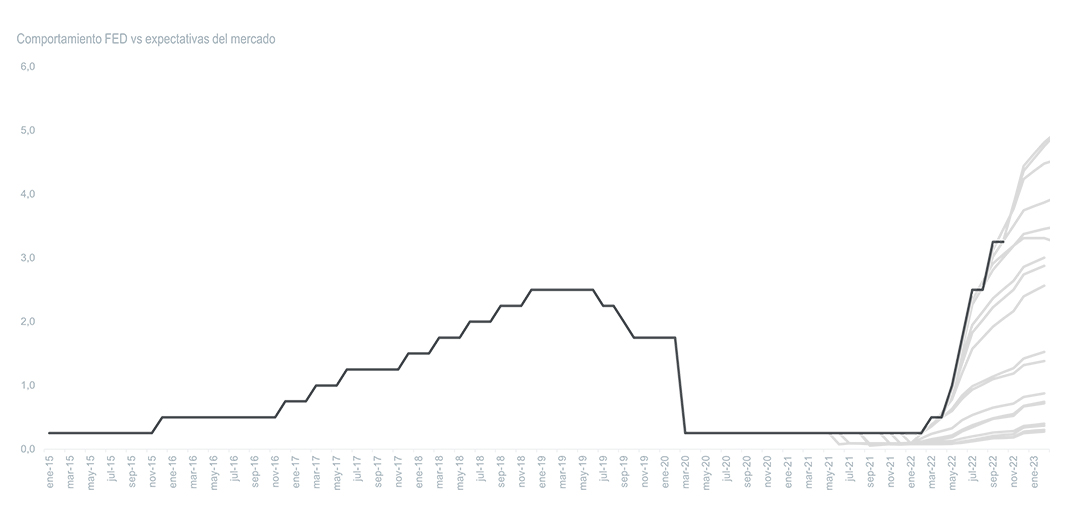

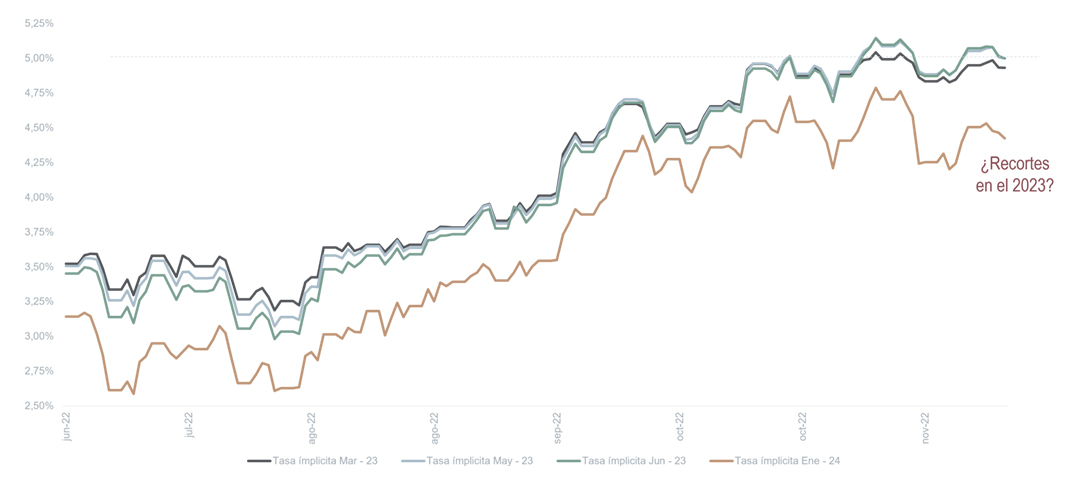

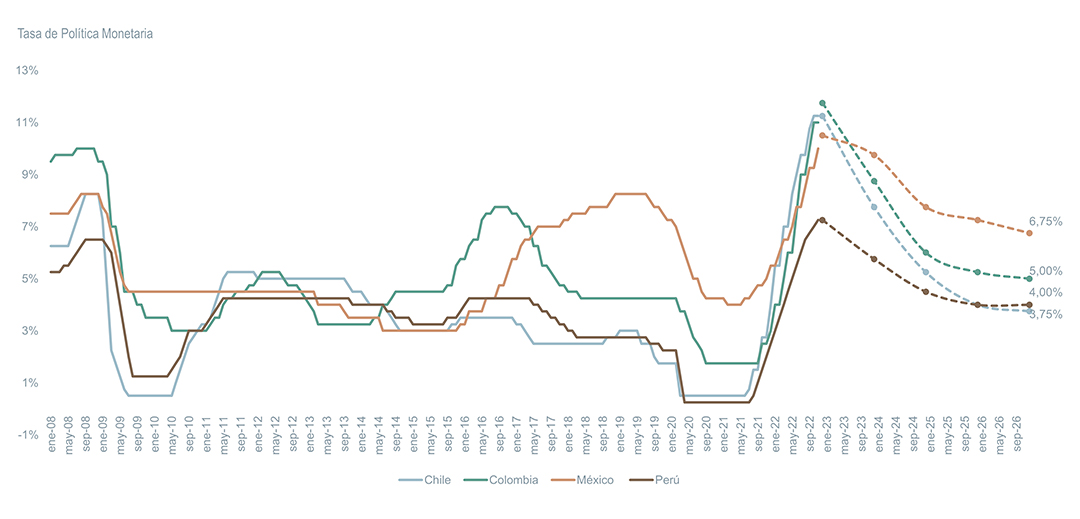

El mercado parece estar incorporando que prontamente tendremos recortes en tasas, sin embargo, esta expectativa creemos que es prematura, ya que los niveles de inflación continuarán altos, y el mercado laboral, especialmente de Estados Unidos, permanece resiliente, lo que podría seguir presionando los precios hacia arriba.

En el caso de la FED, vemos que al mercado le ha costado incorporar la agresividad de su política monetaria en sus expectativas, teniendo en cuenta que estos niveles de tasas no se veían desde los ochenta.

Creemos en SURA Investment Management que las tasas deberán permanecer altas por más tiempo, tal como lo está incorporando el mercado, pero a diferencia de este, esperamos que los recortes se demorarán más de lo previsto, entre finales del 2023 y principios del 2024.

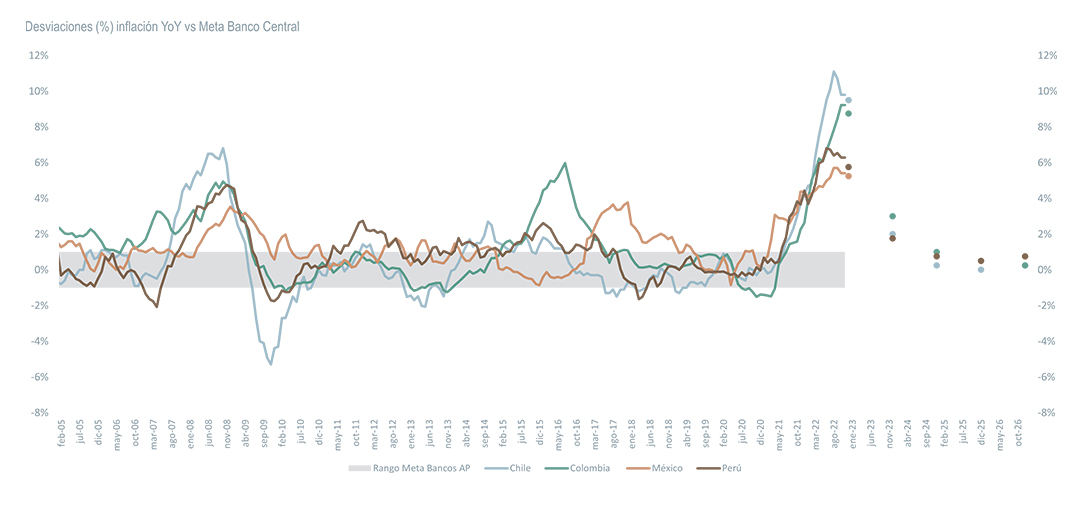

De esta manera, aunque estamos observando que en diferentes regiones (Estados Unidos, Europa y algunos países de Latinoamérica) ya se alcanzó el nivel máximo de inflación, creemos que en 2023 seguiremos con niveles aún por encima de los rangos objetivo.

Leer también artículo Inflación: ¿hasta cuándo?

¿Qué implicaciones tienen estas perspectivas para nuestro posicionamiento?

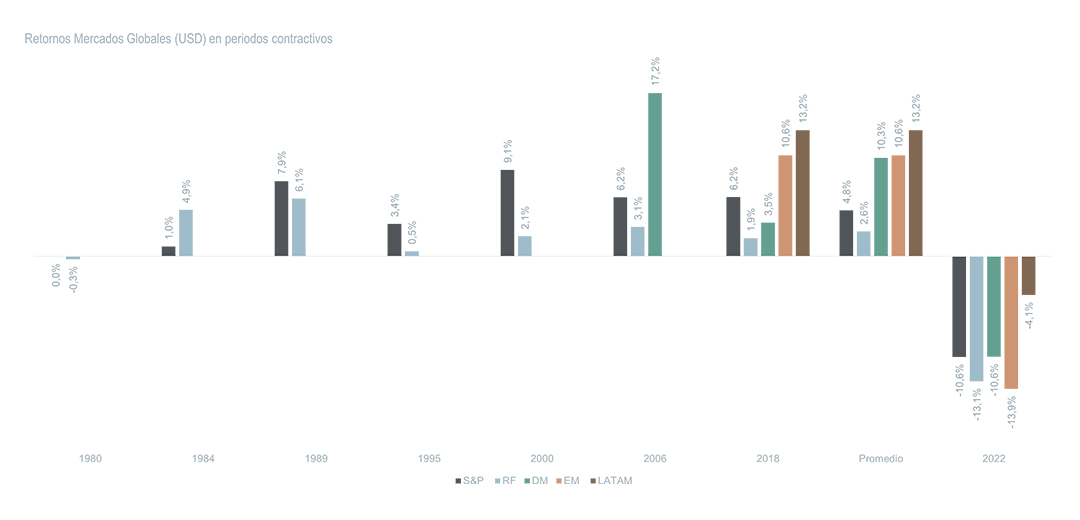

Tal como se observa en la siguiente gráfica, este 2022 ha sido un año atípico para el desempeño de los activos de las diferentes regiones, teniendo en cuenta la valorización del dólar.

Esto significa que aunque vemos oportunidades atractivas, la cautela y la selectividad deberán primar para nuestro posicionamiento en el 2023.

Una vez el mercado empiece a incorporar una FED menos complaciente para el próximo año, empezaremos a tomar una posición más larga en renta fija, incrementando la duración, ya que en un contexto de contracción, al que le estamos asignando una probabilidad de 72% en nuestros modelos, vemos mayores oportunidades en este asset class.

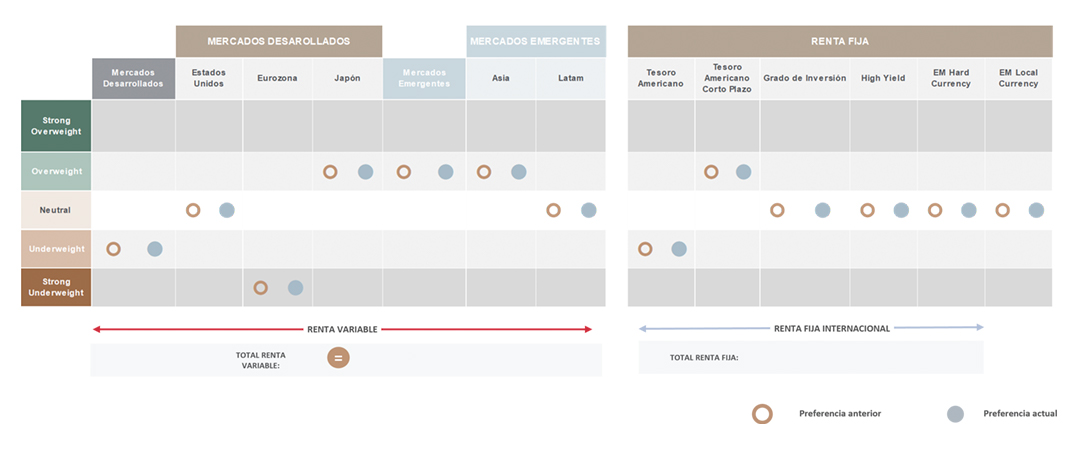

No obstante, para la renta variable vemos oportunidades interesantes bajo una estricta selectividad, especialmente en el mercado de Asia Emergente (China y Japón), el cual ha venido incorporando todos los riesgos de contracción y se encuentra muy castigado. Esperamos que podrían rebotar apenas se vean los efectos de la relajación de las medidas de Covid Cero en China.

Leer también: Renta fija vs. renta variable

Dado que la historia reciente muestra ciclos más cortos, esperamos que luego de los próximos seis meses, la probabilidad de recuperación sea mayor, y por lo tanto empecemos a incrementar nuestra exposición en activos de riesgo para el resto de las regiones.

Nuestro posicionamiento global para el inicios del 2023, sería el siguiente:

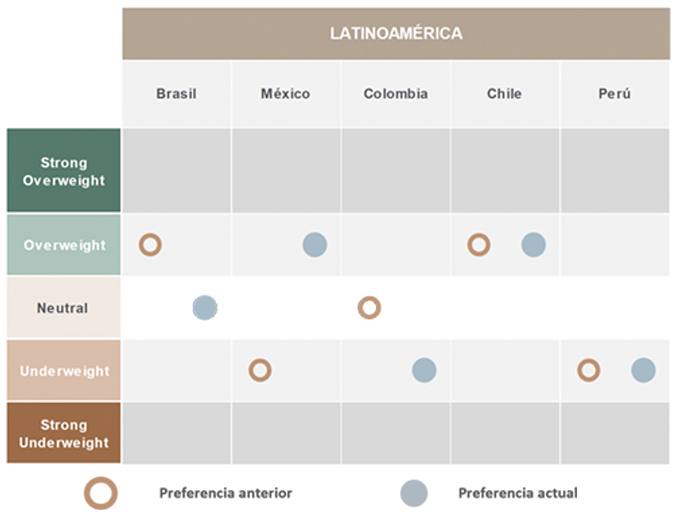

¿Qué oportunidades estamos viendo en Latinoamérica?

Esperamos que la inflación descienda más rápido en el 2023, pero no llegará a su zona objetivo teniendo en cuenta los choques de oferta, la devaluación de sus monedas y la dinámica de consumo de su población. De esta forma, creemos que las tasas altas para la región continuarán.

Latinoamérica se adelantó al proceso de incremento de tasas, con una política monetaria más madura, especialmente en países como Chile y Brasil.

En las últimas minutas del Banco Central de Chile, se comunicaba que ya se habían alcanzado los incrementos en tasas para frenar la inflación, con lo cual evidenciamos un rally importante en la renta fija de este país.

Aunque Chile puede ser el único país de la región que se esté desacelerando e inclusive tenga un crecimiento negativo para cierre de 2022, sus fundamentales del mercado prevalecen, más aún, luego del rechazo del plebiscito, en donde se demostró que aunque la demanda social prevalece, la población no está dispuesta a aceptar cualquier cambio.

En el caso de México, dados los incrementos del Banxico, el diferencial de tasas respecto a Estados Unidos, ha permitido estimular la entrada de capitales, además de una percepción favorable por el mercado respecto a la responsabilidad fiscal de su Gobierno.

Igualmente, la fortaleza de sus remesas provenientes de Estados Unidos y las sorpresas positivas de los resultados corporativos, han también favorecido el clima de las inversiones y el nivel del peso mexicano.

Dados los ruidos políticos hemos acotado posiciones en Perú y Colombia, sin embargo, no descartamos oportunidades puntuales en ciertos activos, especialmente en Perú.

Para el caso de Colombia, creemos que tal como pasó con México y Chile, el capital político del actual Gobierno podría ir perdiendo fuerza, lo que implicaría mayores concesiones. Estaremos monitoreando los avances en las diferentes reformas y su impacto en el mercado antes de modificar nuestro posicionamiento actual.

Escucha también podcast: ¿Cuándo tomar posición en renta fija?

Finalmente, preferimos activos dentro la renta fija, ya que posiblemente sean los primeros en rebotar, además que el yield al que se transa consideramos que es atractivo para estrategias de corto plazo. En cuanto a la renta variable, aunque también ha tenido un mal desempeño, recomendamos la selectividad para no perder oportunidades interesantes.

Desde SURA Investment Management mantenemos un constante monitoreo de la situación y comunicaremos de forma oportuna actualizaciones o eventuales cambios en la estrategia.