China: una reactivación que pierde impulso

La flexibilización de las restricciones de movilidad y el impacto esperado de las medidas propuestas por el China Banking and Insurance Regulatory Commission (CBIRC) y Banco Popular de China (PBOC) para el sector inmobiliario, anunciadas a finales del año pasado, generaron grandes expectativas en torno a la reactivación económica de China.

Este optimismo estuvo soportado por un PMI a principios de año que evidenciaba una mejor desempeño tanto en la actividad manufacturera, como en servicios, acompañado de una apreciación del yuan.

Sin embargo, aunque se preveía que la apertura tardía de la economía en China podría generar una aceleración en el ritmo de crecimiento, al no tener las mismas presiones inflacionarias que viven diferentes economías a nivel global, lo cierto es que las últimas cifras de actividad han develado una pérdida en su dinamismo.

Lee también artículo Recuperación china: ¿de expectativa a realidad?

Ejemplo de esto, son los datos de balanza comercial de China publicados el pasado 6 de junio, donde las exportaciones cayeron fuertemente dada la debilidad de la demanda global (caída por más del 7% vs. 0.8% esperado), mientras que las importaciones aunque cayeron (4%) lo hicieron en menor proporción a lo esperado por el mercado (8%).

Por otro lado, la producción industrial creció un 3.5% en mayo, por debajo del 5.6% esperado por el mercado, mientras que las ventas retail aumentaron un 12.7%, menor al 13.6% del mes pasado y por debajo del 18.4% esperado por el consenso.

Por otra parte, el crecimiento de la inversión inmobiliaria se redujo al -10% interanual y los productos relacionados con la propiedad obtuvieron peores resultados en los datos detallados de producción industrial y ventas al por menor.

Esto se suma con las dificultades de los promotores inmobiliarios para obtener financiación de bancos y mercados de capitales y los estrictos controles de los gobiernos locales sobre los depósitos de preventa, que han dejado a los promotores con menos margen de maniobra y más expuestos frente a los problemas de tesorería.

En contraste, otros productos han recibido mayor apoyo político y económico como los vehículos de nuevas energías, los robots industriales y los semiconductores, que siguieron experimentando un fuerte crecimiento y el reciente anuncio de ampliación de exenciones fiscales hasta el 2027 a los compradores de vehículos con energías limpias, lo que representa un incentivo de US$72,300 millones en los próximos cuatro años.

¿Qué estímulos esperamos?

La combinación del deterioro de la actividad en el mercado inmobiliario y el descenso de las exportaciones ha desencadenado reacciones políticas.

En materia económica, China recortó la tasa preferencial de préstamos a 1 y 5 años, disminuyendo cada una en 0.1%, tal como esperaba el mercado luego de que el PBoC recortara la tasa de referencia en la misma magnitud. En función de lo anterior, la autoridad central informó de nuevas medidas de estímulo a su actividad, como es el caso de recortes en su tasa de préstamos a entidades financieras a niveles de 2.65%.

Sin embargo, adicional al recorte de tasas, el mercado esperaba que se anunciaran un paquete de estímulos más amplio con el objetivo de reactivar la economía, lo que no sucedió.Vemos así que en cuanto al sector inmobiliario, el Gobierno está dispuesto a hacer esfuerzos considerablemente menores que durante los ciclos 2008-09 y 2015-16, dada la tendencia demográfica a largo plazo más desafiante, los niveles de deuda ya elevados y el lema de "la vivienda es para vivir en ella, no para especular".

En cuanto al impacto de los estímulos vigentes para el sector manufacturero, vehículos de nuevas energías y las pequeñas empresas, aunque esperamos que estas políticas de apoyo continúen, o aumenten al margen, es probable que su impacto en el crecimiento del PIB sea limitado.

¿Cómo nos posicionamos?

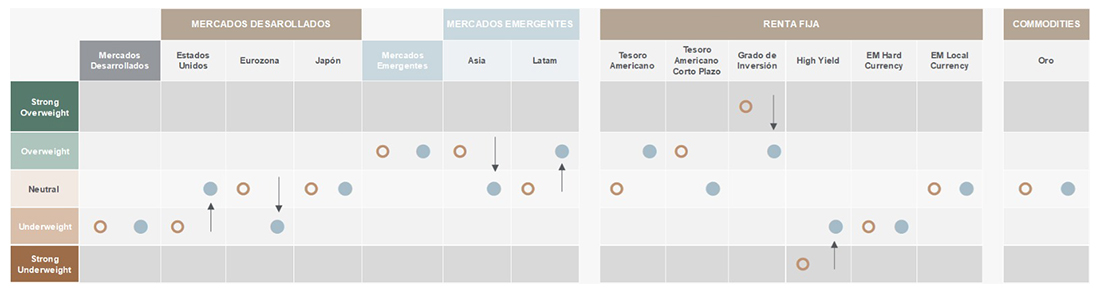

Ante la confirmación del debilitamiento económico en China, y considerando la reticencia del Gobierno a implementar estímulos significativos para evitar un exceso de liquidez y presiones adicionales, hemos decidido neutralizar nuestra posición en la región de Asia Emergente, donde traíamos inicialmente una sobre ponderación en la región, financiado con EE. UU.

Leer también: Desarrollados vs. emergentes

A su vez, dentro de los emergentes, subimos nuestra exposición en Latinoamérica, pasando de neutral a overweight, tal como se observa en la siguiente gráfica.

Con el impulso de la reapertura desvaneciéndose rápidamente, los retos a medio plazo, como la demografía, la recesión inmobiliaria, los problemas de deuda implícita de los gobiernos locales y las tensiones geopolíticas con Estados Unidos, pueden empezar a cobrar más importancia en las perspectivas de crecimiento de China.

Desde SURA Investment Management mantenemos un constante monitoreo de la situación y comunicaremos de forma oportuna actualizaciones o eventuales cambios en la estrategia.