Encuentra análisis, opiniones y proyecciones sobre lo que está pasando en el mundo de las inversiones.

¿Regresa la cautela a los mercados?

Luego de la euforia de enero, tras el descenso generalizado de la inflación en países desarrollados y unas expectativas favorables tras la apertura de China; recientes datos de actividad de Estados Unidos y tensiones geopolíticas han generado en las últimas semanas correcciones en los mercados que señalan de nuevo una mayor aversión al riesgo, respecto al primer mes del 2023.

Leer también: ¿Recesión en pausa?

- Una tasa de desempleo en mínimos históricos, del 3.4%, fue el primero de los datos que alertó a los mercados, reflejando una economía resiliente con mayor espacio para futuros incrementos en los tipos de interés por parte de la Reserva Federal.

- Posteriormente, el dato de inflación del mes de enero de 6.4%, frente al 6.5% de diciembre de 2022, si bien refleja una caída, dió señales de que la inflación se está ralentizando menos de lo esperado, teniendo en cuenta que el mercado proyectaba un nivel de precios de 6.2% para este mes.

- Igualmente, también sucedió con la inflación subyacente, que se situó en 5.6%, bajando menos de lo esperado (0.4%). A esto se suman las ventas minoristas, que crecieron en enero un 3%; luego de dos meses de retrocesos y el Índice de Precios de los Productores, que se ubicó en 0.7%, frente a una expectativa de 0.4%.

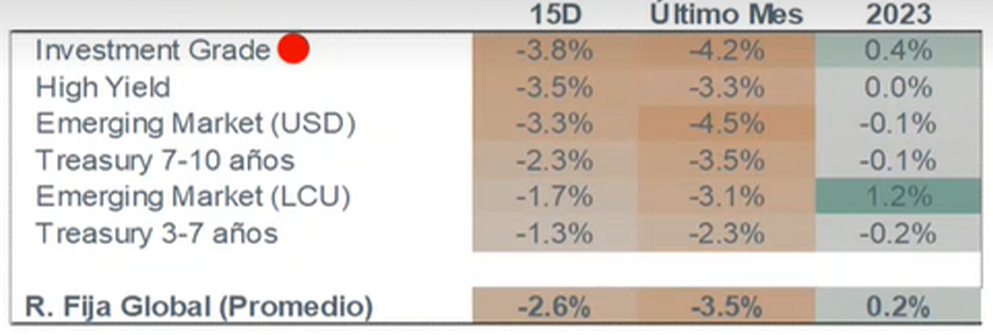

De este modo, el desempeño de la renta fija global durante el último mes ha sido en promedio de -3.5%, tal como se refleja en la siguiente gráfica:

Gráfica 1. Desempeño de la renta fija global

Observamos que los activos de Investment Grade y los Treasury de 7 a 10 años, han tenido el peor desempeño, dado que son los activos de mayor duración y por lo tanto, los más sensibles a las tasas.

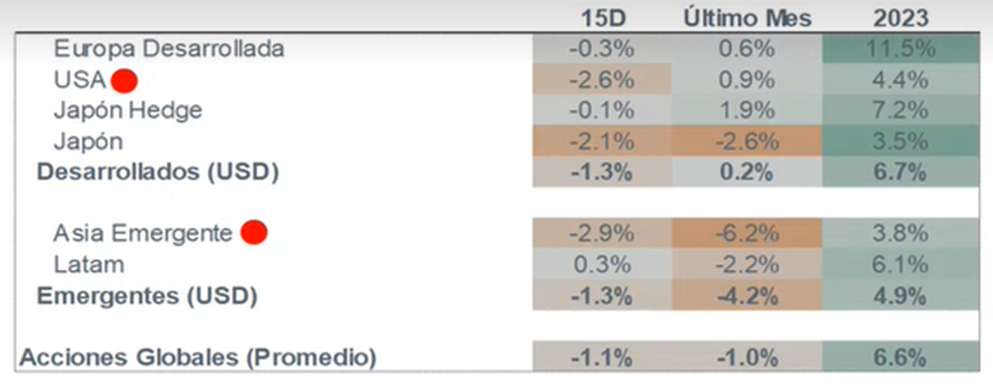

Por otra parte, respecto a la renta variable global, las regiones con un sesgo más growth, y que por lo tanto tienen mayor exposición a las tasas, como Estados Unidos o Asia Emergente, han tenido su peor desempeño, cayendo 2.6% y 2.9% respectivamente en los últimos quince días, mientras que otras regiones con un sesgo más value, como Europa y Latinoamérica, han sido más defensivas.

Gráfica 2. Desempeño de la renta variable global

Tasas: ¿sin una tendencia definida?

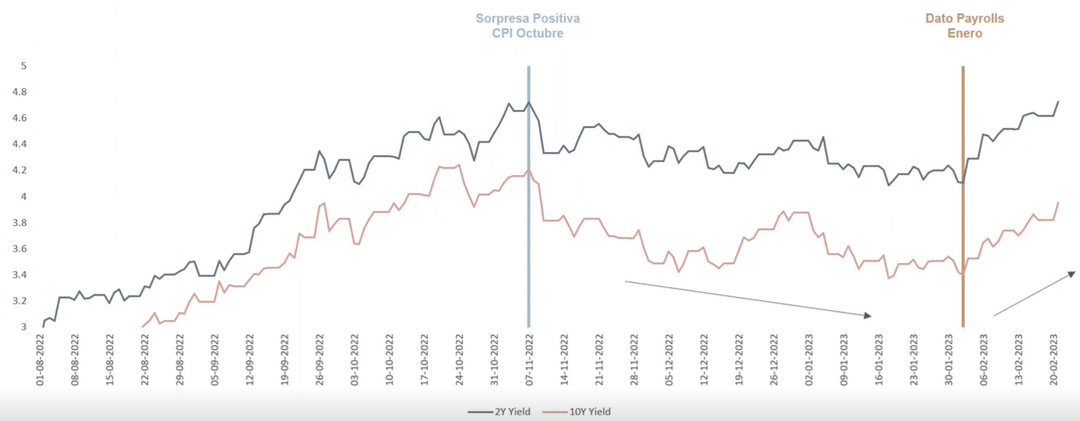

A mediados del año 2022, dado que la inflación no estaba siendo tan transitoria como se creía en un comienzo, la FED era cada vez más agresiva y de esta manera, las tasas nominales de 2 y 10 años empezaron a mostrar una tendencia al alza.

Sin embargo, en noviembre, luego de la publicación del CPI de octubre, que sorprendió a la baja, las tasas comenzaron a caer y el mercado empezó a incorporar una inflación que caería a un ritmo más rápido.

Escucha nuestro podcast: Perspectivas de inversión 2023

No obstante, la tendencia alcista regresó luego de los datos del payroll de enero de Estados Unidos, publicado el 3 febrero, dado que el mercado esperaba 185,000 empleos y en contraste se crearon para enero 517,000, es decir, casi tres veces superior a las expectativas, demostrando que la economía americana no se estaba desacelerando al ritmo esperado, y por lo tanto, se imprimían mayores presiones en la FED para nuevos incrementos.

Gráfica 3. Tendencia tasas de interés en EE. UU.

Por esto mismo, en SURA Invesment Management creemos que la volatilidad continuará en los próximos meses, en la medida en que se publiquen los datos futuros de la inflación y desempleo de Estados Unidos, así como los próximos anuncios de la FED.

Leer también: ¿Esperamos recortes de tasas en el 2023?

Ante esta tendencia indefinida, desde diciembre del 2022 hemos comenzado a neutralizarnos en tasas, preservando nuestra visión acerca de los próximos movimientos de la FED, en donde esperamos dos hikes adicionales para una tasa terminal de 5.25%, para sostenerla durante gran parte del 2023.

Desde SURA Investment Management mantenemos un constante monitoreo de la situación y comunicaremos de forma oportuna actualizaciones o eventuales cambios en la estrategia.