Resúmenes de mercado: cautela en la renta variable del Perú

- Resaltamos nuestra posición en el mercado peruano de cara a la posesión de Pedro Castillo como nuevo presidente del país. Si bien la coyuntura internacional favorece los activos locales, la incertidumbre política y jurídica permanecería.

- Nuestra posición por los Bonos del Tesoro estadounidense permanece pese a la caída que sus yields han tenido en las últimas jornadas. Consideramos que el apetito por riesgo en el mercado internacional persistirá mientras la normalización avance.

- Como destacado del calendario de inversiones, compartimos la posición de mantener los tipos de interés en Colombia por parte del Banco de la República.

Resúmenes de mercado

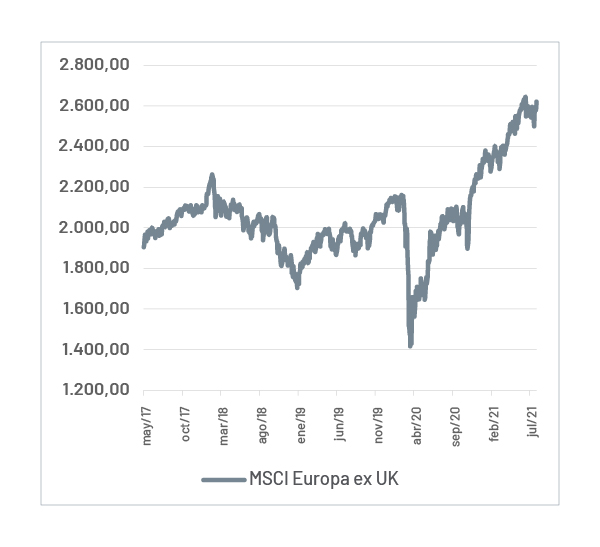

El mercado europeo mantiene un fuerte impulso conforme la recuperación económica avanza y la vacunación masiva permite la disminución de la letalidad del coronavirus, lo que posibilita una inmunidad de rebaño en los próximos meses.

Mantenemos la sobreponderación en la renta variable de la Eurozona. El levantamiento progresivo de las restricciones, sumado a un nivel sólido de ahorros por los hogares, ha provocado una mejoría en el consumo y en las cifras macroeconómicas. No obstante, monitoreamos la economía china que podría impactar al euro y a la industria del Viejo Continente.

Fuente: MSCI.

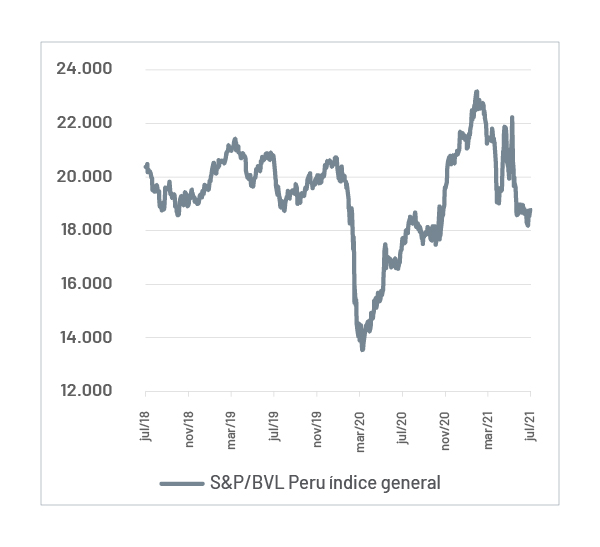

El mercado peruano continúa con un claro impacto negativo luego de unas elecciones reñidas entre Keiko Fujimori y Pedro Castillo, donde el candidato del partido Perú Libre asumió la presidencia.

Mantenemos la cautela en la renta variable peruana. Si bien la economía del país goza de un ambiente internacional favorable con precios de commodities al alza, vemos que los riesgos políticos y la incertidumbre jurídica generan nerviosismo entre los inversionistas. En este sentido, seguiremos de cerca la reforma constitucional que anunció Castillo y su relación con el Poder Legislativo.

Fuente: S&P Dow Jones Indices.

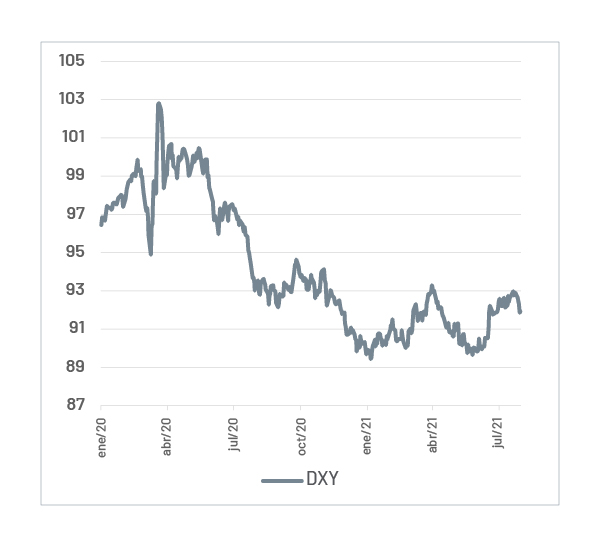

Si bien el Índice dólar ganó fuerza en el mes de julio producto de los riesgos de la variante delta del coronavirus, el DXY tuvo un revés recientemente ante una Reserva Federal que insiste en la necesidad de ver un progreso significativo en el mercado laboral. Asimismo, también asegura que las presiones inflacionarias son, en su mayoría, transitorias.

De acuerdo con lo anterior, mantenemos una visión neutral en los títulos de deuda en moneda local y una subponderación en aquellos papeles en moneda dura ante el apetito por riesgo y el optimismo que persiste en los mercados internacionales.

Fuente: Bloomberg.

Los yields de los bonos estadounidenses continúan con una fuerte caída debido al aumento de temores de que la variante delta tenga un impacto sobre el crecimiento económico. Si bien la reactivación avanza, podría ser más lenta de lo inicialmente estimado.

No obstante, mantenemos la subponderación en los bonos estadounidenses. Pese a los riesgos de la pandemia, consideramos que, con el avance de la vacunación, los gobiernos del mundo desarrollado no impondrán nuevas restricciones. En este sentido, las tasas deberían retomar su tendencia alcista.

Fuente: FRED (Reserva Federal de St. Louis).

Destacado del calendario de inversiones

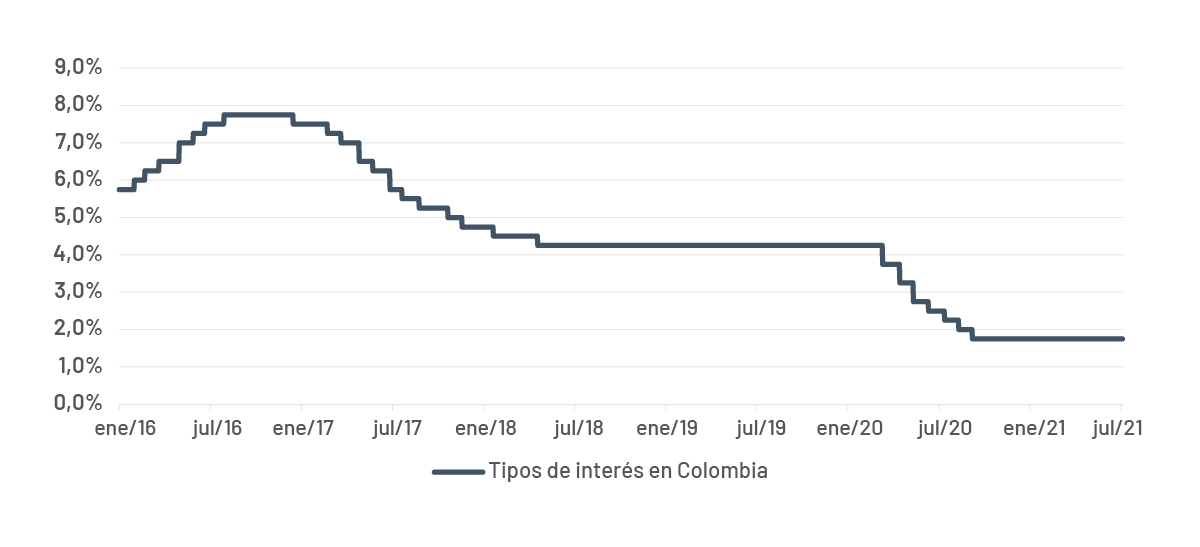

Fuente: Banrep.

El comité del Banco de la República de Colombia decidió mantener su tasa de política monetaria en 1.75 %, como en meses anteriores. Si bien el aumento de precios se encuentra por encima del 3 %, se observa al mercado laboral con una desaceleración en su ritmo de recuperación, mientras las tasas de desempleo e informalidad continúan en niveles altos.

Respecto a la renta fija colombiana, llevamos a una sobreponderación en estrategias de duración y una subponderación en curva. Por último, de cara a las tasas reales contamos con un largo en nuestro posicionamiento.

*El contenido del presente documento proviene de fuentes consideradas como fidedignas; sin embargo, no se ofrece garantía alguna, ni representa una sugerencia para la toma de decisiones en materia de inversión. *Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. *El resultado de cualquier decisión de inversión u operación financiera realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.