A nivel de asset allocation, en vista de que se han mantenido las tensiones asociadas al conflicto entre Rusia y Ucrania, mantenemos nuestra visión de cautela con una posición neutral en renta variable.

Con respecto a la renta variable latinoamericana, entre las consecuencias del conflicto, destacamos el efecto de las sanciones contra Rusia en la cadena de suministro de la industria automotriz y el aumento de precio en materias primas, de las cuales ambos paises son grandes productores. Sumado al efecto del coronavirus, la mayor inclinación a una economía verde y ausencia de proyectos greenfield en diversos commodities se han visto intensificado por el conflicto, acentuando el superciclo de los commodities.

Lo anterior, ha llevado a una escalada en los precios del petróleo, hierro, potasio y alimentos, beneficiando este panorama a Latinoamérica, mejorando sus exportaciones y los términos de intercambio, además de propiciar un escenario donde los argumentos estructurales del 2000 vuelven a estar presentes en la década del 2020.

Retornos en USD al cierre del 3 de marzo de 2022.

Respecto a las bolsas, Latinoamérica viene con un descuento importante en valorizaciones al transar cerca de 7x en el múltiplo Precio Utilidad, descuento de hasta un 50% respecto del promedio de 10 años. El sector materiales representa 24% del MSCI Latam, donde la revalorización de las materias primas constituye un catalizador adicional para las bolsas, y consideramos que deja abierta la puerta para el inicio de nuevo ciclo más auspicioso.

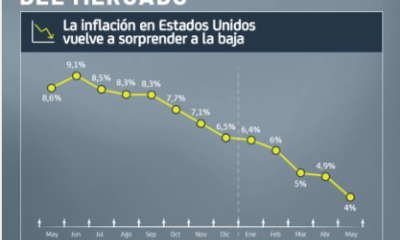

Finalmente, en las presiones inflacionarias el sesgo al alza podría continuar por el choque de oferta. Dado que el origen de este efecto es la distorsión en los precios provocado por la gradual recuperación de actividad económica mundial y el actual entorno bélico en Europa, esperamos que los datos de inflación se mantengan altos y por ello los activos ligados a inflación sean más atractivos.

Estrategias de renta fija local de algunos paises:

- México

Mantenemos la estrategia de renta fija local con una subponderación en duración, debido a la expectativa de alzas por parte de la FED y el impacto que tendrá en las decisiones de los Bancos Centrales, donde esperamos continúen los ajustes de política monetaria.

En términos de tasas de rendimiento, las curvas locales se mantendrán, en su mayoría, planas en donde la parte corta estará reflejando la expectativa de alzas en las tasas de política monetaria, mientras que las partes medias y largas estarían más susceptibles a volatilidad global.

Los riesgos para este escenario de subponderación, incluyen un relajamiento de la guerra entre Rusia y Ucrania, posiblemente un cese al fuego o acuerdo de paz llevaría a los mercados a incrementar su apetito por riesgo, impactando positivamente en el desempeño de activos locales. También, a consecuencia del mismo factor geopolítico, la continuación de los alivios en las cadenas de suministros y una baja en los precios del petróleo harían que la dinámica inflacionaria y sus expectativas se ajusten a la baja, haciendo que el retiro de liquidez de los países desarrollados se lleve de una manera más ordenada.

Finalmente, en riesgos locales, la discusión alrededor de la reforma energética propuesta por AMLO, que es considerada como poco amigable para los mercados, así como la continuación del debilitamiento de instituciones no alineadas con el gobierno y las bajas proyecciones de crecimiento para este y el año próximo, pudieran incrementar la volatilidad de los activos locales, así como la prima de riesgo en los bonos medios y largo de la curva.

- Chile

En términos de estrategia, si bien el conflicto pudiera no escalar a guerra nuclear, lo que debiese llevar a que las tasas largas vuelvan a sus niveles pre-conflicto en el corto-mediano plazo (como ha ido ocurriendo en los últimos días), la alta incertidumbre sobre las próximas decisiones de Vladimir Putin y la volatilidad vista en los mercados post-estallido del conflicto provoca que la posición adecuada para los portafolios sea duración neutral. Esta posición se irá re-evaluando diariamente en base a la nueva información vigente.

Por otro lado, los problemas de energía y alimentos serán algo persistente en lo que resta del año; su implicación sería inflación alta durante los próximos meses. Por lo tanto, los papeles con tasas reales (ligados a la inflación) son más atractivos ya que permiten materializar este escenario inflacionario.

- Perú

Mantiene posición neutral en la curva soberana local. Si bien, se anticipan nuevas subidas en la tasa de referencia y ruido en el entorno actual por el riesgo político, la demanda en los instrumentos locales continua, incluso en un contexto con poca oferta. Así pues, en términos generales, mantenemos un portfolio defensivo con una subponderación en duración.

Por otro lado, los bonos corporativos locales no han mostrado ampliación en sus spreads debido al riesgo político de los últimos meses, por lo cual mantenemos una postura neutral en estos instrumentos.

Desde SURA Investment Management mantenemos un monitoreo constante de la situación y comunicaremos de forma oportuna eventuales cambios en la estrategia.

El contenido del presente documento proviene de fuentes consideradas como fidedignas; sin embargo, no se ofrece garantía alguna, ni representa una sugerencia para la toma de decisiones en materia de inversión. *Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. *El resultado de cualquier decisión de inversión u operación financiera realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.